家づくりでは土地や建物のことばかりに目が向きがちですが、「将来の相続」まで見据えることで、数百万円単位の税負担が軽減される可能性があります。

その代表的な制度が「小規模宅地等の特例」。

特に、親が首都圏などに土地を持っている方や、一人っ子で相続を単独で行う可能性のある方、二世帯住宅を検討している方には、ぜひとも知っておいていただきたい内容です。

小規模宅地等の特例とは?

制度の背景・目的

1983年に創設されたこの特例は、地価の高騰によって「相続税のために土地を売らなければならない」という事態を防ぐために作られました。

代々住み続けている土地に暮らし続けられるよう、同居や生活基盤のある土地については相続税の評価額を大きく減額するという仕組みです。

この制度は、創設後一貫して拡充され、使いやすくなり続けています。

制度の内容

- 対象土地:被相続人(亡くなった親など)が住んでいた宅地

- 減額割合:最大で330㎡(約100坪)まで、土地評価額の80%が減額されます

- 330㎡を超える部分は通常通りの評価

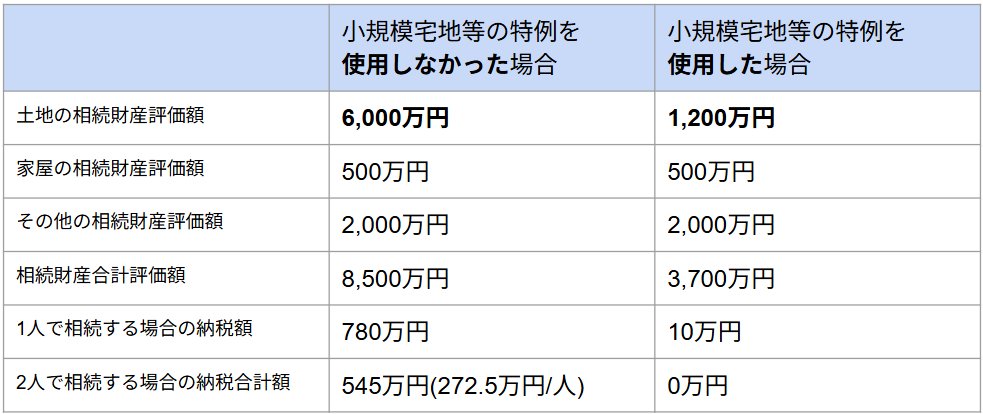

どれくらい変わる?具体例で比較

※以下は一例です。相続発生時点での法制度等により異なることがあります。

ケース:親の土地60坪(198㎡)、評価額6,000万円

メリットが大きくなる人とは?

以下のような方は、特にこの制度の恩恵を受けやすいです。

- 評価額の高い土地を相続する予定がある人

- 金融資産(預貯金・株など)もある程度多い家庭

- 相続人が少なく、1人あたりの負担が大きくなりやすい家庭(例:一人っ子)

- 二世帯住宅など、親が住んでいる家の敷地内に家を建てようと考えている人

土地の評価額や相続人の数により、小規模宅地等の特例の適用有無により数百万円から数千万円の差が生じることがあります。

適用を受けるための主な条件

以下のいずれかを満たすことが必要です:

- 相続人が被相続人(親など)と同居していたこと

- 同居していなかった場合でも、「自宅を所有しておらず、過去3年間は賃貸暮らし」かつ「取得後もその家に住み続ける」こと

※細かい条件や例外もあるため、個別の確認が必要です。

家づくりと「小規模宅地等の特例」の関係

この特例を上手に活用するために、家づくりのタイミングや計画を調整することが有効な場合があります。

- 親の土地に二世帯住宅を建てて同居することで条件を満たす

- 親と同居し、相続を受けた後に家を建てる(タイミングが難しいです)

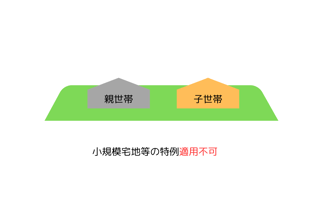

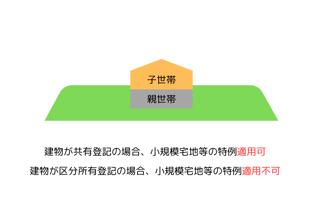

注意点:二世帯住宅でも適用されないケースがある?

二世帯住宅を建てれば自動的に適用されるわけではありません。

以下のような場合、特例が使えなくなる可能性があります:

- 建物が別棟扱いになる(渡り廊下でつながっていても要注意)

- 区分登記されている

- 相続前に親が施設に移り、土地に住んでいない期間が長くなった(相続の直前において要介護認定もしくは要支援認定を受けていればOK

まとめ:家を建てる前に「将来の相続」も視野に入れておこう

- 小規模宅地等の特例は、相続税を大幅に軽減できる非常に強力な制度です

- ただし、使うためには事前の暮らし方・名義・住宅の構造などがカギになります

- 家づくりのタイミングでライフプランや相続もセットで考えておくことが大切です

※二世帯住宅には二世帯住宅ならではの魅力と難しさがあります。その点はまたの機会にお伝えします。

もっと詳しく知りたい方へ

注文住宅のための資金計画や土地探しに加え、相続を見据えた家づくりサポートも行っています。

ご希望の方にはライフプランシミュレーションも提供していますので、お気軽にご相談ください。